Stratégie de trading des gaps boursier (écart de prix)

Les gaps boursiers se produisent lorsque le prix du titre sous-jacent évolue à la hausse ou à la baisse après la clôture du marché. Bien qu'ils soient normaux, ils peuvent surprendre les investisseurs. Voici pourquoi les écarts se produisent et comment vous pouvez les négocier, avec un exemple.

Un gap boursier est créé lorsque le prix d'un titre s'ouvre de manière significative au-dessus ou en dessous de son prix de clôture précédent.

Les gaps se produisent du jour au lendemain, généralement après la publication d'un rapport sur les bénéfices ou l'annonce d'une nouvelle importante qui modifie radicalement le cours de l'action.

Les traders débutants sont probablement choqués la première fois qu'ils font l'expérience d'un écart de cours. Même les traders les plus expérimentés sont toujours déconcertés lorsqu'un écart inattendu se produit sur une action qu'ils négocient.

Voyons pourquoi ces décalages se produisent et ce que vous pouvez faire (le cas échéant) pour les exploiter avec succès.

Les gaps se produisent lorsque le marché est fermé

La quasi-totalité des écarts de cours se produisent avant ou après la séance de bourse.

En règle générale, les gaps sont rares pour les actions normales. La plupart des fonds communs de placement, des ETF et d'autres actifs non liquides enregistrent des gaps plus fréquemment, ce qui les rend moins importants.

Comment se forme un gap de prix ?

Un gap de prix est créé lorsqu'une action clôture la journée, puis ouvre le lendemain à un niveau nettement plus élevé ou plus bas que le cours de clôture précédent.

Au cours de la période d'après-vente le même jour ou avant la mise sur le marché le lendemain matin, un événement digne d'intérêt se produit et crée une frénésie d'achat ou de vente. Il en résulte un écart dans le cours de l'action lorsque le marché rouvre.

Les écarts de cours sont le plus souvent dus aux bénéfices et aux acquisitions. Plus l'écart de cours est important, plus la raison qui le sous-tend est importante ou influente.

Tout événement majeur qui modifie radicalement la valeur d'une action aujourd'hui (ou sa valeur commerciale future) aura un effet immédiat sur le cours de l'action à l'ouverture du marché.

Exemple de gap boursier

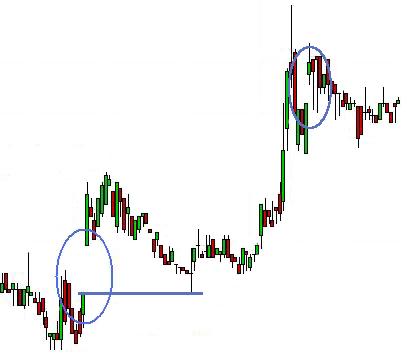

En prenant Amazon (AMZN) comme exemple, vous pouvez voir visuellement le gap de trading dans les chandeliers quotidiens. Que s'est-il passé pour créer ce gap dans l'action AMZN ?

Eh bien, l'action a clôturé le 29 janvier 2009 à 50 $, puis a publié des bénéfices après la clôture du marché qui étaient bien meilleurs que ce que les analystes de Wall Street avaient prévu. Après les heures de bourse, l'action AMZN s'est négociée à la hausse en raison de l'enthousiasme suscité par les bénéfices, et a enregistré un écart le lendemain matin pour ouvrir à 57,36 $, soit une hausse de 14,7 % !

Vous pouvez clairement voir l'écart important sur le graphique et l'augmentation du volume suite à l'annonce des résultats.

Les gaps de prix permettent-ils de prédire les mouvements futurs ?

Bien que les gaps eux-mêmes soient pratiquement imprévisibles, les écarts de prix des actions permettent de prédire assez bien le prix futur d'une action qui suit l'écart. ,

Bien sûr, nous aimerions tous savoir quand une action va connaître une hausse afin de pouvoir l'acheter, n'est-ce pas ? Mais c'est ce qui se passe après l'écart qui peut s'avérer très utile pour vous en tant que trader.

Un gap à la hausse ou à la baisse peut en effet déterminer la direction générale que prendra l'action dans les mois à venir. Le volume est généralement le principal indicateur et signe de confirmation lors d'un écart de cours.

Un gap de prix sur un volume très élevé comme celui ci-dessous signifie qu'un fort achat institutionnel de l'action pourrait faire grimper les prix dans les semaines et les mois à venir.

Comme je l'ai dit précédemment, la taille de l'écart est également très importante. Les petits écarts sont moins importants et peuvent même se produire quotidiennement pour certains titres. En revanche, c'est aux grands écarts qui sautent aux yeux qu'il faut prêter attention lors des transactions.

Une stratégie populaire de retour à la moyenne se concentre sur l'action qui comble le gap.

Combler le gap moyen

Les trous dans les graphiques des cours boursiers ont tendance à être comblés. Qu'est-ce que cela signifie ? Si le cours d'une action augmente, laissant une fourchette entre le cours de clôture précédent et le cours actuel, les prix des actions ont tendance à s'inverser et à combler l'écart.

Il en va de même pour les gaps baissiers. Bien entendu, tous les gaps ne se comblent pas, et certains renversements se transforment en figures de continuation (voir ci-dessous pour en savoir plus). Mais, en général, les actions ont tendance à combler le gap.

Pourquoi les gaps se comblent-ils ? Il y a de nombreuses raisons à cela, mais l'une des explications les plus probables est liée au flux d'ordres. Si la pression à l'achat est suffisamment forte pour pousser les prix à la hausse, il y a de fortes chances que le déséquilibre se résorbe de lui-même et comble l'écart.

De même, si la pression à la vente est suffisamment forte pour faire baisser les prix, le flux d'ordres pourrait contribuer à combler l'écart et à créer des niveaux de support ou de résistance.

Les investisseurs peuvent tirer parti de ce phénomène en recherchant les actions qui enregistrent des écarts à la hausse ou à la baisse, puis en concluant des transactions lorsque les écarts sont comblés. Bien entendu, il est important de s'assurer que le titre est toujours dans une tendance haussière ou baissière avant d'agir.

Le comblement de l'écart est une tendance qui se produit assez souvent sur les marchés boursiers pour qu'on y prête attention. En comprenant ce concept et en apprenant à repérer les écarts, les investisseurs peuvent potentiellement obtenir un avantage dans leurs transactions.

Les gaps boursiers se comblent-ils toujours ?

Il n'existe pas de réponse définitive à cette question, car les cours des actions sont déterminés par divers facteurs, notamment les conditions du marché, les performances des entreprises et les événements mondiaux. Toutefois, de nombreux traders pensent que les gaps dans les cours boursiers finissent souvent par se combler, ce qui signifie que le cours augmentera ou diminuera pour combler le gap.

Cette croyance repose sur l'idée que les actions ont tendance à évoluer par cycles et que les écarts sont créés lorsque le cours d'une action sort de sa fourchette normale. Bien qu'il n'y ait aucune garantie qu'un écart soit comblé, de nombreux traders utilisent cette stratégie pour tirer profit des mouvements du cours des actions.

Si le cours d'une action augmente et que l'écart n'est pas comblé, ce "gap and go" est haussier car il montre que les acheteurs sont prêts à payer un prix plus élevé. À l'inverse, si un titre enregistre un écart à la baisse et que cet écart n'est pas comblé, ce "gap and go" est baissier car il indique que les vendeurs sont prêts à vendre à un prix inférieur.

Les gaps peuvent également être créés par des annonces de résultats, des événements d'actualité ou d'autres catalyseurs qui font monter ou baisser le cours d'une action.

Le comblement ou non des gaps dépend en fin de compte des conditions du marché, mais de nombreux traders utilisent cette stratégie pour profiter potentiellement des mouvements de prix à court terme. Comme pour toute stratégie de trading, il est important de faire des recherches et d'évaluer soigneusement les risques encourus avant de tenter une opération de gap.

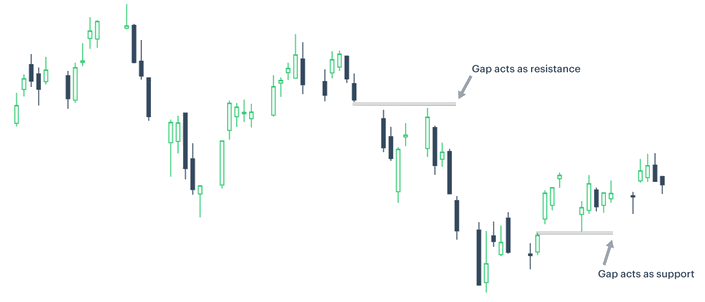

Utiliser les gaps pour le support et la résistance

Personnellement, j'aime les gaps pour l'importance technique qu'ils revêtent dans la détermination des zones de support et de résistance. Dans le cas des écarts de cours, toute la zone de la "fenêtre de gap" peut servir de support ou de résistance à l'avenir.

Dans l'exemple ci-dessus, vous pouvez voir que les fenêtres de gapping ont agi avec succès comme support et résistance pour le titre après le gap initial. Les traders plus expérimentés chercheront à entrer sur le marché à la suite d'un repli de l'action, ce qui est beaucoup plus favorable.

Existe-t-il différents types de gaps boursiers ?

Trois types de gaps peuvent se produire sur un graphique de cours boursier : les gaps de rupture, les gaps d'épuisement et les gaps de continuation.

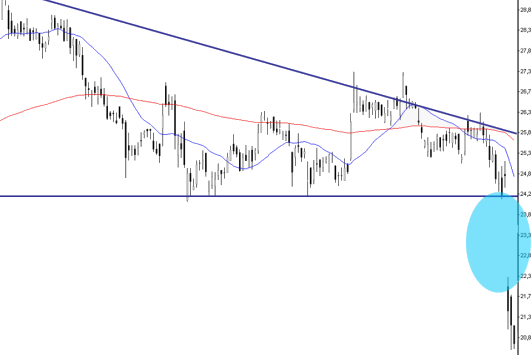

Le breakaway gap (gap de rupture) se produisent lorsque le cours de l'action passe au-dessus de la résistance ou en dessous du support, signalant ainsi un changement de tendance. Ces gaps ne sont généralement pas comblés, car ils représentent des changements importants dans le sentiment des investisseurs, qui ont peu de chances de s'inverser.

Un volume important coupler à un grand gap annonce un gap de rupture. La probabilité de breakaway est renforcée si la rupture se produit sur une figure chartiste comme par exemple un triangle ou une cassure de support / résistance.

Le breakaway gap n'est pas très fréquent, mais il annonce souvent le début d'un retournement de tendance. Le breakaway gap est très rarement comblé et il fera office de support ou résistance lorsque le cours reviendra à proximité de ce niveau.

Les gaps d'épuisement se produisent à la fin d'un mouvement de prix important, lorsque le volume diminue. Ces écarts se comblent généralement lorsque les investisseurs bloquent leurs bénéfices et vendent les actions.

Les gaps de continuation se produisent au cours de mouvements latéraux ou de périodes de consolidation, représentant une évolution vers des prix plus élevés. Dans certains cas, ces écarts peuvent se combler si la pression d'achat est insuffisante pour pousser le cours de l'action au-delà de ses précédents sommets.

En fin de compte, le fait qu'un écart soit comblé ou non dépend de divers facteurs, et il n'existe pas de moyen sûr de prédire si un gap sera comblé ou non.

Notre sélection de brokers de CFD

| Brokers | Plateformes | Notre avis | Site officiel |

|---|---|---|---|

| MetaTrader 4 et 5 AvaOptions | |||

| xStation 5 | |||

| eToro | |||

| IG, ProRealTime, MT4, L2 Dealer | |||

| MetaTrader 4 et 5 ActivTrader, TradingView |

Le trading de CFD implique un risque de perte significatif, il ne convient donc pas à tous les investisseurs. 74 à 89% des comptes d'investisseurs particuliers perdent de l'argent en négociant des CFD.

FAQ

Qu'est-ce qu'un gap boursier ?

Un gap boursier est créé lorsque le cours d'un titre s'ouvre à un niveau sensiblement supérieur ou inférieur à son cours de clôture précédent.

Ces écarts de prix se produisent pendant la nuit, généralement après la publication d'un rapport sur les bénéfices ou l'annonce d'une nouvelle importante qui modifie radicalement le cours de l'action.

Que signifie combler un gap dans le domaine des actions ?

Les gaps dans les graphiques des cours boursiers ont tendance à être comblés. Qu'est-ce que cela signifie ? Si le cours d'une action augmente, laissant une fourchette entre le cours de clôture précédent et le cours actuel, les prix des actions ont tendance à s'inverser et à combler le trou.

Comment se produit un gap à la hausse ou à la baisse ?

Un gap de prix est créé lorsqu'une action clôture la journée et que, le lendemain, son cours d'ouverture est nettement plus élevé ou plus bas que le cours de clôture précédent.

Au cours de la séance d'après-vente du même jour ou de la séance de pré-marché du lendemain matin, un événement digne d'intérêt se produit et crée une frénésie d'achat ou de vente. Il en résulte un écart dans le cours de l'action lorsque le marché rouvre.