Bêta équilibré : Équilibrer efficacement le risque, et non le capital

- Qu'est-ce que le bêta ?

- Allocation d'actifs à bêta équilibré

- Le problème de l'allocation traditionnelle des actifs

- Collecter efficacement la prime de risque

- Corrélation entre les actions et les obligations du Trésor américain

- Corrélation entre les actions et l'or

- La structure des prix inhérente à toutes les catégories d'actifs

- Brokers pour investir en ligne

- La faille dans l'utilisation des hypothèses de corrélation et de volatilité

- Un bêta équilibré vous aidera à faire face aux variations de la conjoncture économique

- Les quatre compartiments ou sous-portefeuilles

- Définition des types d'actifs : Croissance en hausse / Croissance en baisse / Inflation en hausse / Inflation en baisse / Actifs + appariement des risques

- Comment l'équilibre améliore les rendements corrigés des risques

- L'équilibre surpasse partout le spectre du risque et du rendement

- Exemple de bêta équilibré

- Rendement des portefeuilles

- Allocations équilibrées bêta de différentes approches

- Plus c'est mieux n'est pas toujours mieux

- Où l'approche équilibrée est-elle moins performante ?

- Conclusion

Les traders et les investisseurs reconnaissent de plus en plus que les portefeuilles concentrés sont très risqués et inutiles pour atteindre leurs objectifs de rendement à long terme.

C'est pourquoi de plus en plus d'allocataires d'actifs adoptent l'approche du bêta équilibré, que nous allons étudier dans cet article.

Points clés :

- Équilibre des risques

- Le bêta équilibré se concentre sur l'égalisation des risques dans différents environnements économiques (croissance en hausse/en baisse, inflation en hausse/en baisse), et non sur la simple allocation du capital.

- Amélioration des rendements ajustés au risque

- Un portefeuille équilibré peut obtenir des rendements similaires à ceux des portefeuilles centrés sur les actions, avec une volatilité et des pertes nettement inférieures.

- Approche structurelle

- Au lieu de s'appuyer sur des corrélations instables, le bêta équilibré utilise la structure de prix inhérente aux actifs pour créer de la diversification.

- Stratégie des quatre quadrants

- Répartir le risque de manière égale entre les actifs qui se comportent bien dans quatre scénarios clés :

- croissance/inflation en hausse

- croissance en hausse/inflation en baisse

- croissance en baisse/inflation en hausse, et

- croissance en baisse/inflation en baisse

- Tous les actifs ont des biais environnementaux, c'est-à-dire qu'ils ont une probabilité plus élevée d'être performants lorsque les attentes actualisées leur sont favorables.

- Bien entendu, de nombreuses approches peuvent modifier cette situation en fonction de l'évolution des taux d'actualisation et des primes de risque entre les actifs, si le rendement supplémentaire justifie le déséquilibre.

- Répartir le risque de manière égale entre les actifs qui se comportent bien dans quatre scénarios clés :

- Flexibilité

- Le bêta équilibré peut être calibré pour obtenir les profils risque-rendement souhaités, offrant potentiellement des ratios rendement-risque 2 à 3 fois supérieurs à ceux des portefeuilles traditionnels.

Répartition des actifs du bêta équilibré

- Croissance en hausse/inflation - Matières premières, actions du secteur de l'énergie

- Croissance en hausse/inflation en baisse - Actions (technologie, valeurs de croissance), obligations d'État à long terme, obligations d'entreprise

- Croissance en baisse/inflation en hausse - Or, métaux précieux, certaines actions liées aux matières premières, certaines actions défensives, obligations à court terme, obligations indexées sur l'inflation (OII)

- Croissance en baisse/inflation en baisse - Liquidités, bons du Trésor, obligations d'État de haute qualité, secteurs défensifs comme les services publics

Bêta équilibré : exemples d'allocations

- Bêta équilibré conservateur :

- 25 % d'obligations du Trésor américain

- 20% Obligations indexées sur l'inflation (OII)

- 20% Obligations d'entreprises de haute qualité

- 15% Or

- 15 % Actions des grands marchés

- 5 % Matières premières

- Bêta équilibré axé sur la croissance :

- 45% Actions du marché large

- 20 % Obligations d'État à long terme

- 15 % Obligations indexées sur l'inflation

- 10% Matières premières

- 10 % Or

- Bêta équilibré axé sur le revenu :

- 30 % Actions à dividendes

- 20 % Obligations d'entreprises à haut rendement

- 15 % Obligations indexées sur l'inflation

- 15 % Obligations d'État à long terme

- 10 % FPI

- 10 % Métaux précieux

- Bêta équilibré mondial :

- 35 % Actions mondiales

- 20 % Obligations d'État des marchés développés

- 15 % Obligations des marchés émergents

- 15% Or

- 10 % Obligations internationales indexées sur l'inflation

- 5 % Matières premières mondiales

- Bêta équilibré tactique :

- 40% Actions à rotation sectorielle

- 20 % Obligations d'État à moyen terme

- 20 % Obligations indexées sur l'inflation

- 10 % Futures gérés

- 10% Matières premières gérées activement

- *Veillez à disposer d'une trésorerie suffisante à des fins de liquidité et pour saisir les opportunités qui se présentent.

Qu'est-ce que le bêta ?

Le bêta, dans ce cas, fait référence à une exposition du marché à une certaine classe d'actifs.

Par exemple, un investissement dans le S&P 500 par l'intermédiaire d'un ETF ou du marché à terme serait considéré comme un bêta d'action.

Investir dans une combinaison de bons du Trésor américain donnerait une exposition au bêta des obligations à taux nominal.

Un mélange de matières premières, tel que le Dow Jones AIG Commodity Mix, donnerait accès au bêta des matières premières, etc.

Les différentes catégories d'actifs sont donc souvent appelées bêtas.

Allocation d'actifs à bêta équilibré

Les principes d'allocation d'actifs à bêta équilibré exposés dans cet article visent fondamentalement à mieux équilibrer les expositions au risque d'un portefeuille par rapport à ce qu'offrent les approches traditionnelles, centrées sur les actions, en matière d'allocation d'actifs, afin d'améliorer le résultat des investissements.

De plus en plus d'investisseurs s'orientent dans cette direction en équilibrant leurs paris de manière efficace, ce qui est bon à voir.

La crise financière de 2008 a contribué à provoquer un tel changement et la pandémie Covid-19 de 2020, après plus de 11 ans de rendements élevés, voit également un retour de la manière d'obtenir les rendements nécessaires à moindre risque.

L'obtention d'un équilibre fiable repose sur la compréhension des sensibilités environnementales qui sont intrinsèques à la structure de prix des catégories d'actifs (par exemple, les actions, les obligations nominales et indexées sur l'inflation, l'or, les matières premières, etc.)

Il en résulte une extraction efficace de la prime de risque au fil du temps

Le problème de l'allocation traditionnelle des actifs

L'allocation d'actifs traditionnelle adopte une approche où elle tolère un risque plus élevé par une concentration du risque sur les actions afin d'obtenir des rendements plus élevés à long terme.

Un portefeuille classique comme le 60/40 est composé de 60 % d'actions. Comme les actions sont plus volatiles que les obligations, elles représentent également environ 90 % du risque.

C'est tout sauf un portefeuille équilibré. Bien qu'il semble quelque peu équilibré en termes de montants, il est fortement biaisé par le risque. L'idée est d'équilibrer le risque, pas le capital.

En conséquence, l'approche standard 60/40 (et ses variantes) présente un défaut majeur : si la source de risque est une forte concentration dans un seul type d'actif, la sous-performance de cet actif peut compromettre l'ensemble de la stratégie.

Cette approche comporte un risque important de mauvais rendements à long terme qui menace la capacité de nombreux gestionnaires à honorer leurs obligations futures.

Cela est particulièrement vrai étant donné l'importance de la concentration des paris sur les actions dans les portefeuilles individuels et institutionnels.

Chaque actif est vulnérable à des performances faibles. La classe d'actifs préférée de chacun - qu'il s'agisse d'actions, d'obligations, d'or, de pétrole ou autre - connaîtra une baisse de 50 à 70 % (voire plus) au cours de sa vie.

En outre, de telles performances peuvent durer une décennie ou plus en raison d'un changement durable de l'environnement économique.

Ces changements se produisent également assez fréquemment pour que vous soyez pratiquement certain de les vivre au cours de votre vie.

Par conséquent, le risque à long terme d'un portefeuille concentré en actions, ou dans tout autre actif ou classe d'actifs, est beaucoup plus important que ce que la plupart des investisseurs réalisent. C'est aussi, en réalité, un risque trop important pour qu'ils puissent y résister.

Malheureusement, cette concentration est un type de risque que le secteur mondial des fonds de pension a largement pris en prenant divers types de risques liés aux actions - par exemple, les actions, l'immobilier, le capital-investissement (une forme de capital à effet de levier), et les fonds spéculatifs fortement concentrés dans les actions et autres investissements assimilables à des actions.

Ce type de construction de portefeuille inefficace a conduit à son tour à la situation de sous-financement généralisé que l'on connaît aujourd'hui.

La bonne nouvelle est que cette forme de risque de concentration n'est pas nécessaire pour obtenir les rendements plus élevés qu'ils recherchent.

Un portefeuille équilibré présente également un risque à court terme. Mais il peut être neutralisé par les changements durables de l'environnement économique.

Cela signifie que les risques à court terme peuvent s'annuler avec le temps, ce qui permet à un investisseur d'obtenir plus régulièrement les rendements plus élevés à long terme qu'il recherche.

Collecter efficacement la prime de risque

La question de base se résume à :

Quelle combinaison d'actifs offre les meilleures chances d'obtenir de bons rendements à long terme dans tous les environnements économiques ?

Obtenir un meilleur rendement pour moins de risques est l'objectif de toute personne travaillant sur les marchés financiers ou dans le secteur des affaires en général.

Vous savez que si vous accumulez des actions, vous faites un gros pari sur une croissance supérieure aux attentes. Cela s'accompagne d'importantes et douloureuses baisses de cours lorsque ce n'est pas le cas.

Vous ne pouvez pas non plus obtenir une réponse fiable par l'approche traditionnelle qui dépend de la corrélation et des hypothèses de volatilité.

Les corrélations ne sont ni stables ni prévisibles dans le temps. Elles ont également tendance à changer de la pire des façons au pire moment.

C'est ce qui s'est passé lors de la chute du Covid-19, lorsque les gens se sont précipités pour encaisser en se défaisant de pratiquement tous leurs actifs (même temporairement), car ils avaient besoin d'effectuer des paiements et voulaient être sur la défensive.

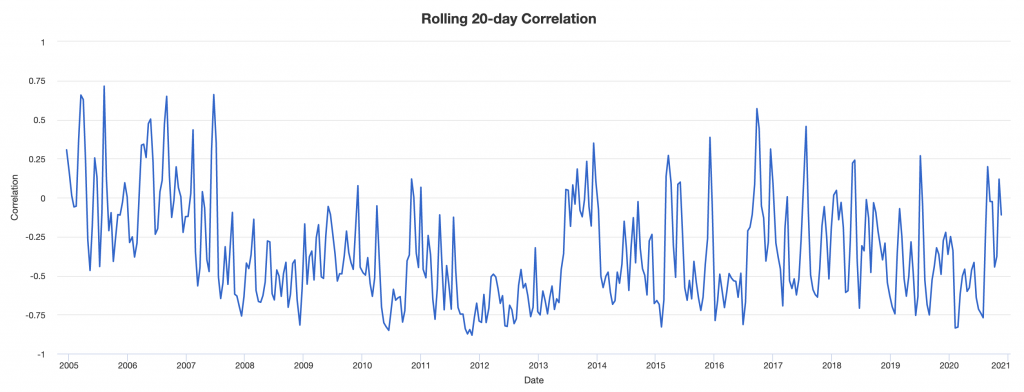

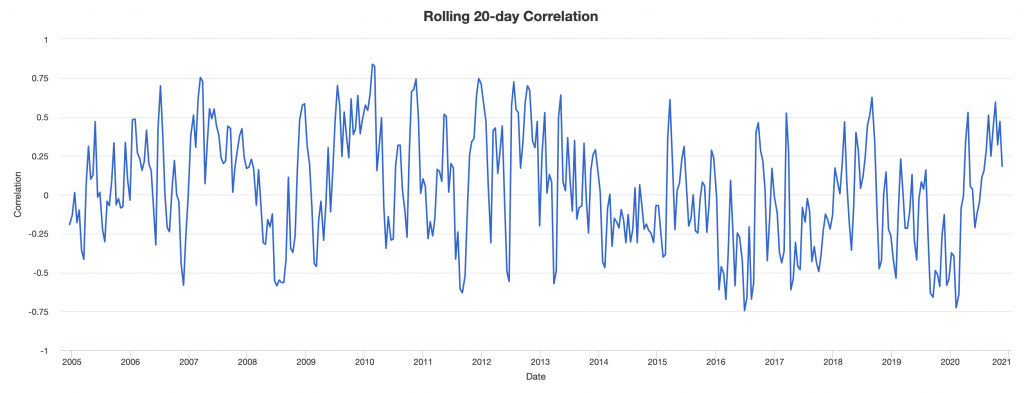

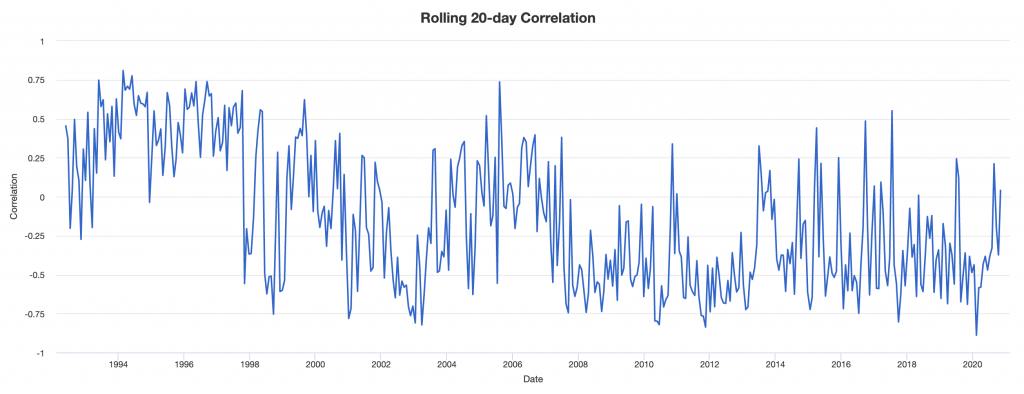

Quelques corrélations sont présentées ci-dessous sur la base d'une moyenne mobile de 20 jours. La première concerne les actions et les obligations du Trésor américain, la seconde les actions et l'or. Remarquez leur instabilité dans le temps.

Corrélation entre les actions et les obligations du Trésor américain

Corrélation entre les actions et l'or

De plus, le risque lié aux actifs est difficile à prévoir. Lorsque les choses vont mal, les risques ont tendance à augmenter considérablement dans le pire des cas.

En outre, la plupart des mesures du risque ne tiennent pas suffisamment compte de la possibilité que des environnements défavorables durables puissent produire des rendements d'investissement chroniquement faibles.

La structure des prix inhérente à toutes les catégories d'actifs

Pour répondre à la question de savoir comment obtenir une excellente répartition stratégique des actifs pouvant produire des rendements fiables dans tous les environnements économiques, il faut revenir aux structures de prix inhérentes à toutes les catégories d'actifs.

Il y a quelques éléments dont vous pouvez être sûr au fil du temps. Il existe deux vérités durables et universelles sur la tarification des actifs. Ce sont les principes qui constituent le fondement de l'approche bêta équilibrée :

i) Les classes d'actifs surpassent les liquidités au fil du temps

Les personnes qui font bon usage de l'argent liquide le prennent et l'utilisent pour créer des biens et des services qui sont nécessaires et/ou souhaités par d'autres personnes.

Lorsque ce n'est pas le cas, il y a une dépression. Dans ce cas, les décideurs politiques sont fortement incités à relancer l'économie.

ii) Les prix des actifs reflètent les attentes actualisées des scénarios économiques futurs

Ces deux principes sont les principaux déterminants de l'évaluation des actifs. En effet, ils confirment les facteurs essentiels que les acteurs du marché exigent d'une opération d'investissement.

Les actifs doivent être plus performants que les liquidités

En ce qui concerne le premier, chaque fois que vous faites un investissement, vous transférez des liquidités de vous-même à quelqu'un d'autre.

Ce transfert comporte un risque. Le fait de renoncer à des liquidités aujourd'hui crée un coût d'opportunité.

C'est le risque que vous perdiez une occasion de mettre cette liquidité au service d'un autre produit qui vous donne une utilité immédiate (achat de biens et de services) ou d'un autre produit présentant des caractéristiques de rendement et de risque différentes (économie d'actifs d'investissement).

Ainsi, tout investissement doit vous offrir une compensation - appelée prime de risque - qui dépasse ce que vous pourriez gagner en gardant votre argent en espèces.

Selon ce même raisonnement, plus vous prenez de risques, plus vous avez besoin d'une compensation.

Les actifs reflètent les flux de trésorerie futurs actualisés

En ce qui concerne le second, la valeur actuelle d'un actif (c'est-à-dire son prix) reflète la valeur actualisée des flux de trésorerie futurs attendus de l'actif.

Ces flux de trésorerie attendus, en plus du taux d'actualisation, tiennent compte des attentes concernant l'environnement économique futur.

Cela inclut des éléments tels que le niveau d'inflation, la croissance économique (qui alimente la croissance des bénéfices), la probabilité de défaillance d'un actif de crédit, etc.

À mesure que l'environnement économique et les attentes à son égard évoluent, le prix des actifs changera également.

Par exemple, si l'inflation augmente, les attentes concernant la valeur de l'argent à l'avenir changent. Par conséquent, cette modification des attentes en matière d'inflation future sera intégrée dans la valeur des actifs aujourd'hui.

Ces éléments structurels de la fixation des prix ont donc deux principaux facteurs :

i) l'accumulation et la variation des primes de risque, et

ii) modifie l'environnement économique par rapport à ce qui est déjà escompté

L'objectif de l'allocation stratégique des actifs est donc de collecter la prime de risque de la manière la plus cohérente et la plus efficace possible.

Cela se fait en minimisant le montant du risque pris en raison de changements imprévus dans l'environnement économique.

Cette méthode est différente de l'allocation tactique d'actifs, qui consiste à parier sur les actions qui seront bonnes et mauvaises, et qui est un jeu à somme nulle (c'est-à-dire à ajouter de la valeur par rapport à un indice de référence représentatif)

Brokers pour investir en ligne

| Brokers | Plateformes | Notre avis | Site officiel |

|---|---|---|---|

| MetaTrader 4 et 5 AvaOptions | |||

| xStation 5 | |||

| eToro | |||

| IG, ProRealTime, MT4, L2 Dealer | |||

| MetaTrader 4 et 5 ActivTrader, TradingView |

Le trading de CFD implique un risque de perte significatif, il ne convient donc pas à tous les investisseurs. 74 à 89% des comptes d'investisseurs particuliers perdent de l'argent en négociant des CFD.

La faille dans l'utilisation des hypothèses de corrélation et de volatilité

Le cadre du portefeuille équilibré montre également pourquoi le recours aux hypothèses de corrélation et de volatilité est erroné.

Examinons la corrélation des actions et des obligations en tenant compte du fait qu'elles actualisent les conditions économiques futures.

Les actions sont une créance sur les bénéfices futurs. Elles ne tiennent pas compte d'une trajectoire de croissance des bénéfices et prennent de la valeur lorsque l'on s'attend à ce que ces bénéfices soient plus élevés que prévu.

Des bénéfices plus élevés que prévu sont fonction d'une force économique plus importante que prévu.

Les obligations fournissent un flux fixe de paiements de coupons dans le temps à intervalles réguliers et actualisent une trajectoire future des taux d'intérêt (c'est-à-dire dont la trajectoire forme la courbe de rendement) qui entrent dans l'évaluation de ces paiements.

Les obligations sont donc avantageuses lorsque les taux d'intérêt baissent plus que ce qui est actualisé dans la courbe en raison d'une faiblesse économique imprévue.

Cela signifie que ces classes d'actifs ont des sensibilités opposées à l'influence des prévisions de croissance actualisées.

Cependant, elles ont la même sensibilité aux anticipations d'inflation actualisées.

Ainsi, si la croissance était la seule chose qui compte dans l'évolution des prix des actifs, on s'attendrait à ce que les actions et les obligations aient des corrélations opposées.

Cela a été vrai pendant la majeure partie des dernières décennies, lorsque les résultats de la croissance ont surpris plus que ceux de l'inflation.

Il convient de noter que la corrélation entre les actions et les obligations est essentiellement inverse depuis 1992. La moyenne sur cette période est de moins 0,23 (-1 étant une corrélation négative parfaite et +1 étant une corrélation positive parfaite).

Mais si l'inflation était la chose qui comptait, on penserait que les actions et les obligations seraient positivement corrélées.

Étant donné les sensibilités opposées à la croissance et les mêmes sensibilités à l'inflation, quelle sera la corrélation future des actions et des obligations ?

Vous ne pouvez pas connaître cette information sans savoir ce que sera l'environnement économique futur par rapport à ce qui est déjà escompté sur les marchés.

C'est ce qui rend les échanges et les investissements difficiles à réaliser sur le plan tactique.

Il n'est pas difficile de parier sur les pays ou les entreprises qui feront mieux ou moins bien que les autres (il en va de même si vous pariez sur les chevaux à l'hippodrome ou si vous pariez sur les équipes qui gagneront certains matchs sur le terrain).

Mais il est difficile de convertir ces connaissances en paris gagnants au-delà d'un point de référence, car ce qui est déjà connu est déjà réduit dans le prix. En outre, la gamme des inconnues est large par rapport à celle des connaissances.

Et c'est un problème si vous essayez de construire un portefeuille qui fonctionne bien dans tous les environnements.

Vous devez donc aller au-delà des actions et des obligations à taux fixe lorsque vous construisez un portefeuille si votre objectif est de résister à tous les environnements de la même manière.

Un bêta équilibré vous aidera à faire face aux variations de la conjoncture économique

La structure de tarification des différents actifs conduit à l'approche bêta équilibrée.

Un portefeuille équilibré reconnaît que la seule façon de parvenir à une diversification fiable est d'équilibrer un portefeuille en fonction des relations entre les actifs et les catégories d'actifs et leurs facteurs environnementaux.

Cela donnera de meilleurs résultats que de faire des hypothèses sur les corrélations et/ou les volatilités.

Les corrélations sont des sous-produits transitoires de ces relations. Elles sont instables et ne sont pas assez fiables pour qu'on puisse parier sur elles.

Vous pouvez en déduire que les différentes catégories d'actifs fournissent à peu près la même prime de risque après ajustement en fonction du risque.

Par exemple, les obligations fournissent à peu près la même prime de risque que les actions lorsqu'on tient compte du fait que les actions sont plus risquées que les obligations, c'est-à-dire lorsqu'elles sont assorties d'un risque.

Les actions ont une durée plus longue, car elles sont des instruments perpétuels, tandis que la plupart des obligations ont une échéance fixe.

Mais en même temps, leur sensibilité intrinsèque aux changements de l'environnement économique est différente.

Pour obtenir un équilibre, la structuration du portefeuille implique :

a) des classes d'actifs ajustées au risque, et

b) bien les équilibrer afin que leurs biais environnementaux se compensent de manière fiable

Si cela est bien fait, la prime de risque reste le principal moteur des rendements du portefeuille.

Nous avons déjà abordé l'instabilité des corrélations entre les actions et les obligations.

Elles ont des sensibilités opposées à la croissance économique (les actions sont biaisées vers une croissance positive par rapport aux attentes et les obligations vers une croissance négative par rapport aux attentes).

Et elles ont des sensibilités similaires en ce qui concerne l'inflation.

Bien que les actifs de différents types comportent une grande variété d'informations dans leurs prix au-delà de ces deux facteurs, la croissance et l'inflation et leur trajectoire future sont les plus importantes.

Cela est dû au fait que le total des flux de trésorerie d'une classe d'actifs et le taux auquel ces flux de trésorerie sont actualisés sont déterminés par :

a) le volume de l'activité économique (croissance), et

b) le prix de cette activité (inflation)

En conséquence, les rendements des classes d'actifs seront largement déterminés par la manière dont ces deux forces se déplacent par rapport à ce qui est escompté dans les attentes de toutes les classes d'actifs.

En d'autres termes, la croissance est-elle plus ou moins élevée que prévu et l'inflation est-elle plus ou moins élevée que prévu, et comment la croissance et l'inflation actualisées évoluent-elles ?

Le niveau actualisé et le taux de variation actualisé de chaque facteur sont tous deux importants.

La performance des actifs par rapport à la croissance et à l'inflation est non seulement fiable, mais elle est également vérifiable. Elle est basée sur la durée des actifs et sur les sources de variabilité des flux de trésorerie des actifs. Si le flux de revenus d'un actif est plus long, nous pouvons être sûrs qu'il aura une volatilité structurellement plus élevée.

De plus, lorsque la volatilité augmente dans une classe d'actifs, nous pouvons également savoir qu'elle augmentera probablement de manière proportionnelle dans toutes les classes d'actifs. Par exemple, le risque que la volatilité des obligations, par exemple, augmente dans une proportion beaucoup plus importante que celle des actions, par exemple, pendant une période significative est faible.

En effet, les variations de la volatilité des différentes classes d'actifs ont une corrélation positive significative.

Si nous empruntons des liquidités à X% et les utilisons pour investir, par exemple, dans des obligations à (X+2)%, nous ajoutons alors un rendement supplémentaire attendu de 2% en prenant un risque de durée supplémentaire, qui est le facteur déterminant de la prime de risque.

En outre, la prime de risque sur les actions (c'est-à-dire la compensation supplémentaire requise pour investir dans des actions plutôt que dans des obligations ou des liquidités) est plus élevée parce que les entreprises sont endettées. Les actionnaires ordinaires sont les derniers à être payés dans la structure du capital d'une société et sont payés après les détenteurs de dettes et les autres demandeurs.

La compagnie publique moyenne a des montants de capitalisation de la dette et des capitaux propres à peu près égaux. La dette étant prioritaire par rapport aux capitaux propres, les actionnaires exigent une prime plus élevée. Si les entreprises ne pouvaient plus emprunter, le risque et le rendement des capitaux propres seraient plus faibles.

Nous savons que, par exemple, chaque augmentation d'un pour cent de l'inflation aura un impact négatif plus important sur les actions que sur les obligations. En effet, la durée des actions est plus élevée que celle des obligations.

Les quatre compartiments ou sous-portefeuilles

Pour tenir compte de ces relations, un portefeuille équilibré cherchera à détenir une exposition similaire aux actifs qui se comportent bien dans chacun des quatre principaux environnements :

- Croissance en hausse / inflation en hausse

- Croissance en hausse / inflation en baisse

- Croissance en baisse / inflation en hausse

- Croissance en baisse / inflation en baisse

En gros, vous avez quatre compartiments ou sous-portefeuilles différents au sein d'un seul portefeuille qui englobe chacune de ces quatre expositions au risque. Vingt-cinq pour cent du risque est placé dans chacun d'eux.

Le risque est réparti de manière égale entre ces quatre compartiments. En d'autres termes, cela permet d'éviter de supposer que le marché a un biais systématique vers une sur- ou sous-estimation des résultats futurs en matière de croissance ou d'inflation.

Une conception de la manière dont les différentes catégories d'actifs pourraient s'inscrire dans ce double spectre est présentée ci-dessous. Elle n'est présentée qu'à titre d'illustration. Il ne s'agit pas nécessairement d'une indication de la mise en œuvre actuelle ou passée de la stratégie.

| Croissance en hausse | Croissance en baisse | |

|---|---|---|

| Inflation en hausse | Actions pétrolières Actions des marchés émergents Prêts à taux variable Devises des marchés émergents Dette des marchés émergents Actions | Pétrole Titres du Trésor indexés sur l'inflation (OII) Or |

| Inflation en baisse | Obligations d'entreprises Obligations à haut rendement | Yen Obligations d'État à taux nominal |

Elle montre également l'idée générale selon laquelle aucune classe d'actifs spécifique n'est nécessairement un actif parfait en termes de croissance/chute de croissance/inflation.

Si les obligations d'entreprises de qualité sont un actif à inflation décroissante, elles ne sont pas non plus particulièrement orientées vers une croissance plus ou moins forte. Une croissance plus élevée profite aux entreprises et à leurs obligations, mais la demande de sécurité et de liquidité augmente à mesure que les marchés baissent. Les obligations d'entreprises sûres sont souvent un des conduits où ce capital circule.

Par exemple, lorsque le marché boursier a chuté de 37 % en 2008, les obligations d'entreprises sûres ont en fait légèrement augmenté.

Le pétrole est également difficile à mettre dans une boîte parfaite. Bien qu'il s'agisse clairement d'un actif à inflation croissante, son impact sur la croissance n'est pas aussi clair. Pour les pays exportateurs de pétrole, son impact sur la croissance est positif ; pour les pays importateurs de pétrole, son impact sur la croissance est négatif, toutes choses égales par ailleurs.

Définition des types d'actifs : Croissance en hausse / Croissance en baisse / Inflation en hausse / Inflation en baisse / Actifs + appariement des risques

La croissance en hausse, ou comment définir un actif de "croissance en hausse", par exemple, pourrait être définie comme les matières premières moins les obligations indexées sur l'inflation.

En d'autres termes, en termes de transaction de "croissance croissante", cela peut signifier être long sur des produits de base et court sur des obligations indexées sur l'inflation. Ces deux types d'actifs ont la même sensibilité à l'inflation, mais une sensibilité différente à la croissance.

L'achat de matières premières et la vente d'obligations indexées sur l'inflation annulerait la composante inflation, vous laissant avec un pari de "croissance longue".

Il est important de noter qu'elles doivent être assorties d'un risque.

L'appariement des risques tient compte des différentes durées des actifs (ce qui alimente leur volatilité).

Les matières premières sont plus volatiles que les obligations indexées sur l'inflation. Les matières premières ont donc naturellement une allocation plus faible dans le portefeuille par rapport aux obligations indexées sur l'inflation.

Un actif de croissance en baisse représente les obligations à taux nominal moins les actions.

Les actions sont plus volatiles que les obligations à taux nominal, de sorte que la pondération des obligations à taux nominal est plus élevée pour correspondre à leur risque.

Un actif de croissance en hausse représente les matières premières moins les actions.

La plupart des matières premières sont plus volatiles que les actions, de sorte que le poids des actions est plus élevé dans un portefeuille pour correspondre à leur risque.

Certains types de produits de base peuvent également être davantage pondérés dans un portefeuille. Par exemple, l'or est une réserve de richesse de longue durée qu'il vaut mieux considérer comme une monnaie.

Son poids serait plus élevé que celui d'un actif comme le pétrole, qui est plus volatil et qui n'est pas aussi bon pour diversifier les actifs "de croissance" comme les actions.

Un actif de baisse de l'inflation est représenté par les obligations à taux nominal moins les obligations indexées sur l'inflation.

Avec un portefeuille d'obligations, vous pouvez faire correspondre leurs durées pondérées pour obtenir le même risque global, en maintenant le risque de crédit constant.

Pour les obligations du Trésor américain, il n'y a pratiquement aucun risque de crédit. L'appariement de leur risque implique donc l'appariement de leurs durées.

De même, pour isoler le taux d'inflation américain, il faudrait opter pour des OI longs et des taux nominaux courts d'égale durée.

Comment l'équilibre améliore les rendements corrigés des risques

La classe d'actifs préférée de la plupart des gens est celle des actions. Elles sont liquides et offrent des rendements plus élevés que les obligations. Ainsi, en termes d'allocation traditionnelle des actifs, les traders et les investisseurs auront tendance à surpondérer les actions pour obtenir le meilleur rendement.

Cela comporte beaucoup de risques, car il s'agit essentiellement d'un pari énorme sur une croissance supérieure aux attentes, avec une inflation modérée à faible.

Une sous-performance des actions, ou d'une classe d'actifs donnée par rapport à sa prime de risque dans un environnement particulier, sera automatiquement compensée par la surperformance d'une autre classe d'actifs ayant une sensibilité opposée à cet environnement.

Par exemple, une forte baisse de la croissance profitera aux obligations d'État à taux nominal.

Mais si l'inflation est plus élevée que prévu, les actions et les obligations en souffriront.

Cette sous-performance peut être compensée par une exposition aux matières premières et aux obligations indexées sur l'inflation, par exemple.

Si cet équilibre est bien réalisé, la prime de risque reste la principale source de rendement. Le résultat est donc un rendement global plus stable du portefeuille.

Ces isolations de croissance croissante, de croissance décroissante, d'inflation croissante et de constructions inflationnistes décroissantes devraient réagir de manière similaire en termes d'ampleur si elles sont bien équilibrées. Les deux combinaisons augmenteront ou diminueront dans des directions opposées à chaque facteur.

Par conséquent, l'équilibre entre les actifs "à la hausse" et les actifs "à la baisse" devrait atténuer de manière fiable l'impact de ces changements environnementaux.

Cela est dû au fait qu'il découle d'une compréhension de la nature des structures de prix des actifs et ne dépend pas d'hypothèses de volatilité ou de corrélation qui ne sont pas stables

L'équilibre surpasse partout le spectre du risque et du rendement

Les objectifs de rendement et de diversification ne doivent pas nécessairement être des compromis.

Dans le cadre de l'approche traditionnelle de la répartition des actifs, ils le sont. Les fonds de pension pensent généralement qu'ils veulent prendre un risque sur les actions jusqu'à un niveau qui leur convient et ajouter quelques actifs moins volatils (principalement des obligations) pour le reste.

Ou encore dans la façon dont les portefeuilles individuels sont traditionnellement conçus, où ils ont généralement des individus plus jeunes dans un grand nombre d'actions au début. On pense qu'ils peuvent tolérer le risque élevé lié aux actions parce que le rendement en vaut la peine. À l'approche de la retraite, le portefeuille se déplace vers les obligations pour être défensif et préserver le capital.

Le portefeuille standard 60/40 semble quelque peu équilibré, mais il est tout sauf équilibré. Les actions sont plus risquées que les obligations, de sorte qu'elles représentent environ 90 % du risque du portefeuille. Les rendements à long terme sont limités parce que l'argent est retiré des actions pour être placé dans des obligations à rendement plus faible.

Un portefeuille équilibré peut égaler le rendement attendu des actions, mais à un risque moindre. Pour ce faire, il fait appel aux autres parties d'un portefeuille, souvent (mais pas toujours) par le biais de contrats à terme. Cela vous permet d'accéder à certaines expositions avec des exigences de marge plus faibles.

Vous pouvez également tirer parti des liquidités en empruntant au taux sans risque. Le risque et le rendement peuvent être calibrés en conséquence.

Un portefeuille équilibré offrira un ratio ou un rendement du risque plus élevé qu'un portefeuille concentré dans un actif ou une catégorie d'actifs donnés.

Un portefeuille bien équilibré doit offrir un ratio de rendement du risque 2x-3x plus élevé que celui d'un portefeuille traditionnel dominé par le bêta des actions.

Exemple de bêta équilibré

Prenons l'exemple d'une répartition bêta équilibrée :

| Portefeuille 1 | Allocation |

|---|---|

| Marché boursier américain | 22.00% |

| Trésorerie à long term | 35.00% |

| Métaux précieux | 3.00% |

| OII | 27.00% |

| Or | 10.00% |

| Obligations mondiales (non couvertes) | 3.00% |

Le "portefeuille 2" sera une allocation standard pour les actions.

En raison des données OII qui ne remontent suffisamment qu'au début de l'année 2001, le mois de janvier de cette année est notre point de départ.

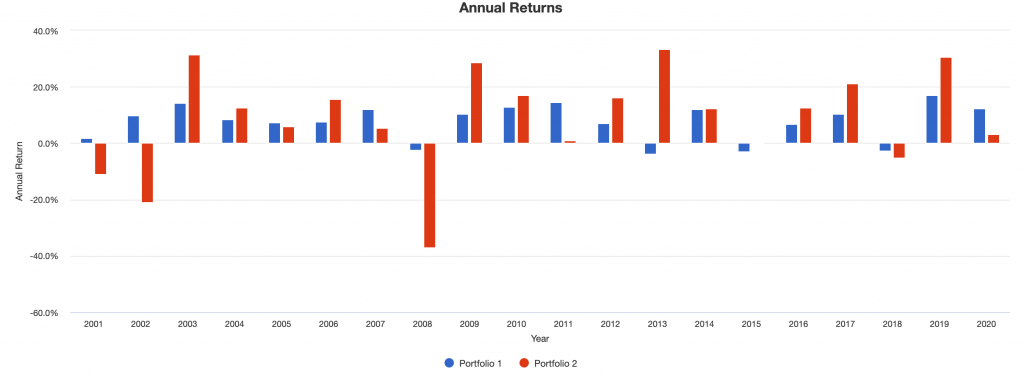

Rendement des portefeuilles

| Balance initiale | Balance finale | CAGR | Stdev | Meilleure année | Pire année | Max. Drawdown | Ratio de Sharpe | |

|---|---|---|---|---|---|---|---|---|

| Portefeuille 1 | $10,000 | $42,302 | 7.54% | 6.78% | 17.04% | -3.67% | -14.94% | 0.90 |

| Portefeuille 2 | $10,000 | $39,117 | 7.12% | 15.38% | 33.35% | -37.04% | -50.89% | 0.43 |

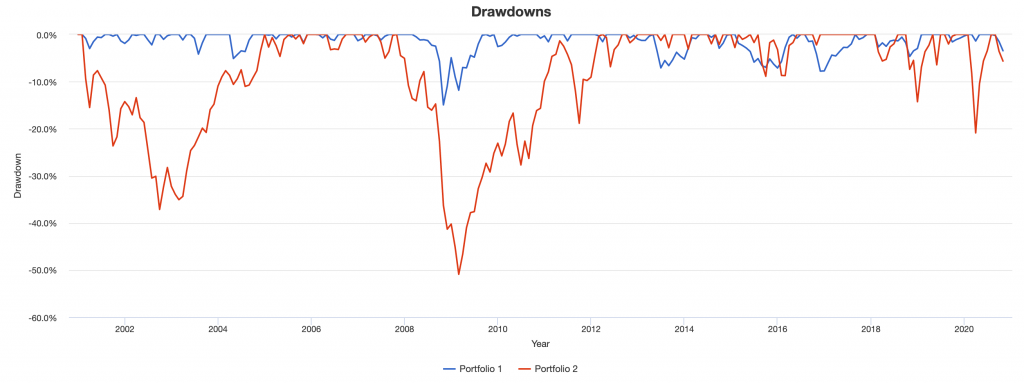

Nous pouvons constater que sur cette période, nous avons obtenu des rendements légèrement meilleurs, avec seulement 44 % du risque. Notre drawdown maximal n'est que de 30 % environ et notre ratio de Sharpe a plus que doublé.

Nous constatons une évolution globale plus douce pour le bêta équilibré (bleu) par rapport aux actions (rouge).

Les années creuses sont plus rares et beaucoup moins profondes pour le bêta équilibré (bleu) :

Les Drawdowns sont faibles et les périodes sous-marines sont plus courtes pour l'allocation bêta équilibrée.

Si nous examinons les différents actifs du portefeuille (voir le graphique ci-dessous), nous pouvons voir que si nous nous étions concentrés sur un seul actif, nous aurions eu des drawdowns terribles.

Même dans cet échantillon d'environ 20 ans, les actions, l'or et les métaux précieux dans leur ensemble ont connu de très fortes baisses.

| CAGR | Stdev | Meilleure année | Worst Year | Pire année | Sharpe | |

|---|---|---|---|---|---|---|

| Marché boursier américain | 7.12% | 15.38% | 33.35% | -37.04% | -50.89% | 0.43 |

| Trésorerie à long terme | 7.05% | 11.13% | 29.28% | -13.03% | -16.68% | 0.54 |

| Métaux précieux | 9.36% | 31.68% | 76.46% | -56.02% | -76.43% | 0.40 |

| OII | 5.10% | 5.75% | 16.61% | -8.92% | -12.50% | 0.65 |

| Or | 9.80% | 16.62% | 30.45% | -28.33% | -42.91% | 0.56 |

| Obligations mondiales (non couvertes) | 5.65% | 7.18% | 21.33% | -6.36% | -17.49% | 0.61 |

Ce ratio rendement / risque plus élevé pour l'allocation bêta équilibrée peut être utilisé pour obtenir le même rendement pour un risque moindre, un rendement plus élevé pour le même risque, une combinaison entre les deux, ou tout autre risque souhaité dans des limites raisonnables.

Il présente également une foule d'autres avantages. Par exemple :

- Le risque à gauche sera plus faible

- Les Drawdowns seront moins importants

- Les périodes sous-marines seront plus courtes (plutôt que de durer de nombreuses années)

- La capture inversée à la baisse sera plus élevée

Votre bêta sur le marché des actions sera également très faible, souvent de l'ordre de 0,0 à 0,3 environ, selon la construction exacte.

Certains investisseurs peuvent même gérer un portefeuille équilibré parallèlement à un portefeuille traditionnel axé sur les actions, sachant qu'ils disposent d'une source de rendement largement différenciée, avec un risque moindre par unité de rendement.

Allocations équilibrées bêta de différentes approches

Bêta équilibré conservateur

Cette allocation est conçue pour les investisseurs averses au risque qui privilégient la préservation du capital tout en recherchant une croissance modérée.

- 25 % d'obligations du Trésor américain - Elles constituent une valeur refuge en cas de ralentissement économique et permettent d'équilibrer le risque du portefeuille.

- 20 % d'obligations indéxées sur l'inflation (OII) - Offre une protection contre l'inflation, ce qui est particulièrement important dans un portefeuille prudent.

- 20 % Obligations d'entreprises de haute qualité - génèrent des rendements plus élevés que les obligations d'État tout en maintenant un risque relativement faible.

- 15 % Or : sert de couverture contre la dépréciation des devises, de couverture contre l'inflation à long terme et de couverture contre l'incertitude économique.

- 15 % Actions du marché général - Offre un potentiel d'appréciation du capital et de revenus de dividendes.

- 5 % Matières premières - Offre une protection supplémentaire contre l'inflation et une diversification du portefeuille.

Ce portefeuille est fortement axé sur les titres à revenu fixe (65 % d'obligations), ce qui contribue à réduire la volatilité.

L'inclusion d'OII et d'or (35 % combinés) offre une protection contre l'inflation.

Les petites allocations en actions et en matières premières (20 % au total) offrent un certain potentiel de croissance et une diversification supplémentaire.

Cette allocation est bien adaptée aux retraités ou aux investisseurs proches de la retraite qui souhaitent protéger leur patrimoine tout en conservant une certaine exposition aux actifs de croissance.

Bêta équilibré axé sur la croissance

Cette allocation s'adresse aux investisseurs qui recherchent des rendements plus élevés et qui peuvent tolérer une plus grande volatilité à court terme.

- 45% Actions du marché élargi - Constitue le cœur de la composante croissance, offrant un fort potentiel d'appréciation du capital.

- 20 % Obligations d'État à long terme - Elles font contrepoids aux actions et affichent souvent de bonnes performances lorsque les actions sont en difficulté.

- 15 % OII - Offre une protection contre l'inflation, ce qui est important même dans les portefeuilles axés sur la croissance.

- 10 % Matières premières : ajoutent une protection supplémentaire contre l'inflation et un potentiel de croissance en période d'expansion économique.

- 10 % d'or - sert de couverture contre les inconnues économiques et les fluctuations monétaires.

Ce portefeuille conserve une forte orientation vers les actifs de croissance (55 % en actions et en matières premières) tout en incorporant des éléments d'équilibre.

La part importante d'actions génère des rendements potentiels, tandis que les obligations (35 % au total) apportent stabilité et revenu.

Les matières premières et l'or (20 % au total) offrent une protection contre l'inflation et une diversification supplémentaire.

Cette allocation convient aux jeunes investisseurs ou à ceux qui disposent d'un horizon temporel plus long et qui peuvent résister à la volatilité des marchés en vue d'obtenir des rendements plus élevés à long terme.

Équilibré bêta axé sur le revenu

Cette allocation est conçue pour les investisseurs qui privilégient les flux de revenus réguliers tout en conservant un certain potentiel de croissance.

- 30 % Actions à dividendes - Fournissent un flux de revenus réguliers avec un potentiel d'appréciation du capital.

- 20 % Obligations d'entreprises à haut rendement - Offre un revenu plus élevé que les obligations de qualité, mais avec un risque plus élevé.

- 15 % OII - Protège le flux de revenus contre l'érosion de l'inflation.

- 15 % Obligations d'État à long terme - Équilibrent le risque du portefeuille et fournissent un revenu supplémentaire.

- 10 % REIT (Real Estate Investment Trusts) - Offre une exposition à l'immobilier, généralement avec des rendements en dividendes élevés et l'obligation de reverser 90 % de leur revenu imposable aux actionnaires.

- 10 % de métaux précieux - sert de couverture contre l'inflation et les incertitudes économiques.

Ce portefeuille se concentre sur les actifs générateurs de revenus (75 % d'actions, d'obligations et de sociétés de placement immobilier à dividendes) tout en maintenant une protection contre l'inflation et un potentiel de croissance.

La combinaison d'actions à dividendes et d'obligations à haut rendement permet d'obtenir des revenus plus élevés qu'un portefeuille traditionnel à forte composante obligataire.

L'inclusion d'OII et de métaux précieux (25 % combinés) contribue à protéger le flux de revenus contre l'inflation.

Cette allocation est bien adaptée aux retraités ou aux investisseurs qui comptent sur leur portefeuille pour obtenir un revenu régulier, mais qui souhaitent tout de même bénéficier d'un certain potentiel de croissance.

Bêta équilibré mondial

Cette allocation offre une large exposition aux marchés mondiaux, en essayant de saisir les opportunités de croissance mondiale tout en gérant le risque.

- 35 % Actions mondiales - Offre une exposition aux actions des marchés développés et émergents pour un potentiel de croissance.

- 20 % Obligations d'État des marchés développés - Offre une stabilité et un revenu provenant des principales économies mondiales.

- 15 % Obligations des marchés émergents - Offre des rendements plus élevés, mais avec plus de risques, et une exposition aux économies à croissance rapide.

- 15 % Or - sert de couverture globale contre les incertitudes économiques et les fluctuations monétaires.

- 10 % Obligations internationales indexées sur l'inflation - Protège contre l'inflation dans diverses économies.

- 5 % Matières premières mondiales - Ajoute une diversification supplémentaire et une protection contre l'inflation.

Ce portefeuille offre une exposition véritablement mondiale, avec des actifs répartis sur les marchés développés et émergents.

L'allocation en actions (35 %) stimule la croissance, tandis que les diverses positions obligataires (45 % au total) offrent stabilité et revenus provenant de diverses sources.

L'allocation en or et en matières premières (20 % au total) permet de se prémunir contre les aléas de l'économie mondiale.

Cette allocation est idéale pour ceux qui cherchent à se diversifier au-delà de leur pays d'origine et à saisir les opportunités de croissance mondiale.

Équilibré bêta axé sur le revenu

Cette allocation est conçue pour les investisseurs qui privilégient les flux de revenus réguliers tout en conservant un certain potentiel de croissance.

- 30 % Actions à dividendes - Fournissent un flux de revenus réguliers avec un potentiel d'appréciation du capital.

- 20 % Obligations d'entreprises à haut rendement - Offre un revenu plus élevé que les obligations de qualité, mais avec un risque plus élevé.

- 15 % OII - Protège le flux de revenus contre l'érosion de l'inflation.

- 15 % Obligations d'État à long terme - Équilibrent le risque du portefeuille et fournissent un revenu supplémentaire.

- 10 % REIT (Real Estate Investment Trusts) - Offre une exposition à l'immobilier, généralement avec des rendements en dividendes élevés et l'obligation de reverser 90 % de leur revenu imposable aux actionnaires.

- 10 % de métaux précieux - sert de couverture contre l'inflation et les incertitudes économiques.

Ce portefeuille se concentre sur les actifs générateurs de revenus (75 % d'actions, d'obligations et de sociétés de placement immobilier à dividendes) tout en maintenant une protection contre l'inflation et un potentiel de croissance.

La combinaison d'actions à dividendes et d'obligations à haut rendement permet d'obtenir des revenus plus élevés qu'un portefeuille traditionnel à forte composante obligataire.

L'inclusion d'OII et de métaux précieux (25 % combinés) contribue à protéger le flux de revenus contre l'inflation.

Cette allocation est bien adaptée aux retraités ou aux investisseurs qui comptent sur leur portefeuille pour obtenir un revenu régulier, mais qui souhaitent tout de même bénéficier d'un certain potentiel de croissance.

Bêta équilibré tactique

Cette allocation incorpore des stratégies de gestion active dans un cadre équilibré, cherchant à capitaliser sur les opportunités de marché à court et moyen terme.

- 40% Actions à rotation sectorielle - Permet des changements tactiques entre les secteurs en fonction des conditions économiques et des tendances du marché.

- 20 % de bons du Trésor à moyen terme - Constitue un portefeuille de base stable tout en offrant une certaine flexibilité dans la gestion de la duration.

- 20 % d'OII - Offre une protection constante contre l'inflation.

- 10 % Contrats à terme gérés - Permet de s'exposer aux tendances des différentes classes d'actifs, ce qui peut améliorer les rendements et réduire la volatilité du portefeuille.

- 10 % de matières premières gérées activement - Permet un positionnement tactique sur les marchés des matières premières.

Ce portefeuille conserve une approche équilibrée mais intègre des stratégies plus actives.

La rotation sectorielle des actions et la gestion active des matières premières permettent un positionnement tactique en fonction des conditions du marché.

Les contrats à terme gérés ajoutent un flux de rendement non corrélé.

L'allocation en titres à revenu fixe (40 % en bons du Trésor et OII) assure la stabilité et la protection contre l'inflation.

Cette allocation convient aux traders/investisseurs qui croient au potentiel de la gestion active pour ajouter de la valeur, mais qui souhaitent conserver une approche équilibrée et gérée du risque.

Considérations générales

Pour toutes ces affectations, il est important de maintenir des réserves de liquidités suffisantes.

Les liquidités servent deux objectifs principaux :

- Liquidité - Disposer de fonds pour répondre aux besoins à court terme sans avoir à vendre des actifs à des moments inopportuns.

- Fonds d'opportunité - Permet de profiter des dislocations du marché ou des opportunités d'investissement ou de trading particulièrement attractives lorsqu'elles se présentent.

La répartition exacte des liquidités dépend des circonstances individuelles, mais une règle générale consiste à conserver 3 à 6 mois de frais de subsistance en liquidités, ainsi que tout montant supplémentaire destiné à des dépenses importantes à court terme ou à des opportunités d'investissement.

Il convient de noter que ces allocations doivent servir de points de départ.

Elles doivent être adaptées à la situation de chacun, notamment en ce qui concerne:

- La tolérance au risque

- L'horizon d'investissement

- Les considérations fiscales

- Les objectifs financiers spécifiques

- Les avoirs existants ou les restrictions

Un rééquilibrage régulier est important pour maintenir le profil de risque prévu de ces allocations bêta équilibrées.

Les différents actifs ayant des performances différentes au fil du temps, le portefeuille peut s'écarter de sa répartition cible.

Le rééquilibrage, généralement effectué chaque année ou lorsque les allocations s'écartent des seuils prédéterminés, permet de maintenir l'équilibre souhaité.

Enfin, bien que ces répartitions tentent d'assurer un équilibre entre différents environnements économiques, elles ne sont pas à l'abri de la volatilité des marchés ou des baisses de rendement.

Même les portefeuilles bien diversifiés peuvent subir des pertes en cas de forte baisse des marchés.

L'objectif du bêta équilibré n'est pas d'éliminer totalement le risque, mais de le gérer efficacement et de fournir des rendements plus réguliers dans différents environnements de marché.

Plus c'est mieux n'est pas toujours mieux

Avant toute chose, il convient de préciser qu'il existe de très nombreuses approches qui peuvent fonctionner sur les marchés. Cet article n'en traite qu'une seule.

Cela dit, il existe une croyance répandue selon laquelle plus on prend de risques, plus la récompense potentielle est élevée.

S'il est vrai qu'une approche moins équilibrée peut permettre de gagner plus d'argent à court terme, il est important de noter qu'une telle stratégie peut s'avérer désastreuse à long terme.

Les investisseurs qui abordent le trading avec la mentalité du "plus il y en a, mieux c'est" ont tendance à se concentrer sur des investissements à haut risque et à haut rendement, ignorant souvent les avantages d'un portefeuille diversifié.

Bien que la diversification ne permette pas d'obtenir le meilleur rendement possible (en particulier à court terme), elle peut contribuer à réduire le risque, à maximiser le rapport entre le rendement et le risque et à protéger les investissements contre les baisses du marché lorsqu'elle est bien menée.

Elle peut également être réalisée sans réduire les rendements.

L'un des principaux défauts d'une approche déséquilibrée est qu'elle expose les investisseurs à la volatilité du marché.

Cela peut s'avérer particulièrement problématique dans les périodes où les résultats attendus sont plus élevés que la normale, les investisseurs pouvant alors subir des pertes importantes en raison de baisses inattendues du marché.

Bien qu'aucune stratégie d'investissement ne puisse éliminer complètement le risque, la diversification peut contribuer à atténuer certains de ces risques en répartissant les investissements entre différentes classes d'actifs et différents secteurs, ainsi qu'entre différents pays et différentes monnaies.

Un autre inconvénient majeur d'une approche moins équilibrée est l'incapacité à s'adapter à l'évolution des conditions du marché.

Lorsque les conditions économiques changent, différentes classes d'actifs et stratégies d'investissement peuvent devenir plus ou moins attrayantes.

Les investisseurs qui n'ont pas diversifié leur portefeuille peuvent se retrouver coincés avec des investissements qui ne sont plus aussi performants qu'auparavant, ce qui les rend vulnérables aux pertes.

En revanche, les investisseurs qui ont diversifié leur portefeuille peuvent tirer parti de nouvelles opportunités dès qu'elles se présentent, ce qui leur permet d'obtenir des rendements plus élevés.

Où l'approche équilibrée est-elle moins performante ?

Il convient également de noter qu'il existe certaines conditions de marché contre lesquelles même le portefeuille le plus diversifié ne peut se protéger.

L'une d'entre elles est le resserrement de la politique monétaire, qui se produit lorsque les taux d'intérêt augmentent plus rapidement que ce qui est prévu par le marché.

Dans ce cas, les liquidités ont tendance à surperformer les autres investissements, car l'effet de valeur actualisée de la hausse des taux entraîne une baisse des valorisations des autres actifs financiers.

Bien que les investisseurs ne puissent pas prédire quand un resserrement de la politique monétaire se produira, ils peuvent prendre des mesures pour s'y préparer.

Il peut s'agir de conserver une partie de son portefeuille en liquidités ou dans d'autres investissements à faible risque, moins sensibles aux variations des taux d'intérêt.

Ce faisant, les investisseurs peuvent se protéger des pires effets d'un resserrement de la politique monétaire, tout en continuant à bénéficier du potentiel de croissance à long terme d'autres actifs financiers.

En résumé, s'il est certainement possible de gagner plus d'argent en prenant plus de risques et en adoptant une approche moins équilibrée en matière d'investissement, une telle stratégie n'est souvent pas viable à long terme.

En diversifiant son portefeuille et en ne privilégiant pas une série de conditions de marché par rapport à une autre, l'investisseur peut contrôler ses risques tout en obtenant des rendements respectables au fil du temps.

Même si certaines conditions de marché échappent toujours au contrôle de l'investisseur, un portefeuille bien diversifié peut contribuer à fournir une certaine protection contre les pires effets de la volatilité du marché.

Conclusion

Le bêta équilibré devrait continuer à faire parler de lui, car de plus en plus de traders et d'investisseurs se rendent compte que l'équilibre est une meilleure approche de l'allocation des actifs.

La diversification fondamentale est souvent considérée comme le "seul repas gratuit" dans la finance. Lorsqu'elle est bien faite, même à une échelle modeste, elle permet d'obtenir un meilleur rendement pour chaque unité de risque prise.

Toutefois, chaque investisseur aura sa propre approche. Ils ne seront pas tous les mêmes et chacun d'entre eux n'aura pas des performances fiables dans tous les environnements.

Il est prudent de se méfier des approches qui sont trop élaborées.

De nos jours, grâce à une puissance de calcul importante et peu coûteuse, il est facile d'introduire des données financières dans un programme et d'obtenir des résultats qui suggèrent comment construire un portefeuille sur la base de ce qui a fonctionné dans le passé.

Le problème avec cette approche est que les marchés sont des systèmes ouverts complexes.

Ils ne sont pas comme une partie d'échecs où l'on peut être sûr que les mouvements tactiques qui ont fonctionné auparavant fonctionneront à l'avenir. Lorsque l'avenir est différent du passé et que votre portefeuille est basé sur le passé, vous aurez probablement un problème.

C'est pourquoi il est dangereux de dépendre d'estimations de volatilités et de corrélations futures. Si votre portefeuille est optimisé pour correspondre à ce qui a le mieux fonctionné au cours des 5 à 30 dernières années, vous verrez que, par exemple, les actions et les obligations ont une corrélation inverse.

Cela s'explique par le fait que l'inflation a baissé et qu'elle n'a pas été très volatile, ce qui laisse la qualité des rendements des actions et des obligations et la croissance comme principal moteur. Les actions et les obligations ont des sensibilités de croissance opposées, ce qui a donné des corrélations inverses.

Mais il est dangereux d'élaborer un portefeuille en se basant sur cette hypothèse à l'avenir.

Si l'inflation devait être le principal facteur de croissance, vous constaterez le contraire. Il est donc très risqué de supposer que les corrélations passées seront égales aux corrélations futures.

Il est plus fiable d'estimer la diversification et les propriétés de risque des actifs en se basant sur une compréhension fondamentale de leurs structures de prix et sur des évaluations approximatives de leurs risques plutôt que sur des mesures quantitatives précises ou complexes.

Certaines approches de portefeuilles équilibrés incluront également des paris sur l'alpha en leur sein. En d'autres termes, elles ne parient pas uniquement sur des indices d'actifs ou sur une large exposition à diverses catégories d'actifs, mais tentent plutôt de parier sur des composantes spécifiques de ceux-ci.

Cela pose un problème car elles peuvent ne pas dimensionner correctement les montants d'alpha et de bêta en fonction de la qualité de chaque flux de rendement.

Pour être clair, il n'y a rien de mal en soi à faire des paris tactiques ou des paris concentrés d'une manière ou d'une autre. Il existe de multiples façons d'écorcher un chat ; c'est juste une stratégie différente de l'approche bêta équilibrée dont il est question ici.

La plupart des portefeuilles - tant chez les particuliers que chez les investisseurs institutionnels - sont très déséquilibrés.

Le portefeuille institutionnel moyen est composé à plus de 80 % d'actions. Par conséquent, ils font le pari que la croissance économique sera supérieure aux attentes et que l'inflation restera à peu près conforme ou inférieure aux prévisions.

Les investisseurs se réjouissent naturellement de la hausse des marchés boursiers parce qu'ils ont pris beaucoup de risques.

Cela les expose à un seul événement négatif, qui pourrait durer des décennies : un marché des actions peu performant. Bien que ce ne soit pas quelque chose qui s'est produit dans la vie de la plupart des gens, cela arrive.

Nous avons maintenant dépassé de plus de trois décennies l'année 1989 - l'année où le marché boursier japonais a atteint son point culminant - et il est toujours en dessous de ce chiffre.

Certains pays, comme l'Islande, sont encore en dessous de leurs sommets d'avant 2008.

La bourse américaine est restée sous l'eau de son plus haut niveau de 1929 jusqu'en 1954, soit une période de 25 ans sous l'eau.

La technologie américaine a connu une période sous-marine de près de 16 ans, de 2000 à 2016.

Si les investisseurs ont le choix, il est beaucoup plus risqué de ne pas équilibrer un portefeuille que de le faire.